Actualidad

Ver todas →

Forman a 24 profesionales en Menorca para realizar valoraciones de dependencia

En el marco del plan de choque de la Conselleria para reducir las listas de espera...

Una baja afectará a Menorca con lluvias, viento y alerta amarilla en Navidad

Las precipitaciones dejaron ayer 13 litros en Ciutadella y 10 en Es Mercadal ...

Wizz Air conectará Menorca con Roma en verano de 2026 con tres vuelos semanales

La aerolínea de bajo coste operará tres frecuencias semanales desde el Aeropuerto de Menorca a partir del 30 de junio ...

Menorca entra en alerta por fuertes vientos y temporal marítimo entre miércoles y jueves

Temporal marítimo con olas de más de 3 metros...

Detienen a un hombre en Ciutadella tras recibir 2,5 kilos de hachís

La Guardia Civil detalla a Menorcaaldia que la detención en Ciutadella se enmarca en la operación del aeropu...

PortsIB oferta una plaza de guardamuelles en Menorca

La oferta suma 10 en total y concentra el resto de puestos en Mallorca...

La cancelación del último vuelo Mallorca-Menorca del martes 23 obliga a los pasajeros a pasar la noche en Palma

Comercializado por Iberia y operado por Air Nostrum, se canceló a última hora por «problemas técnicos»...

Detienen a seis personas tras intervenir 31 kilos de droga en una operación con ramificaciones en Ciutadella

La UDAIFF detectó a finales de noviembre varias rutas de suministro hacia Baleares a través del aeropuerto de Palma....

Esta Nochebuena y Navidad serán las más frías desde 2010

La Aemet prevé un descenso acusado de las temperaturas y lluvias en Baleares, con máximas de cinco grad...

(Fotos) Susto en el polígono de Ciutadella: una falsa alarma de incendio moviliza a los bomberos

Los bomberos han explicado al Menorcaaldia que la intervención se ha resuelto sin incidentes...

Las paradas de autobús de Menorca incorporan 40 pantallas con información en tiempo real

La implantación, financiada con fondos Next Generation, permitirá que el viajero conozca las líneas que pasan por cad...

El tiempo en Menorca este 24 de diciembre: nubosidad en aumento y lluvia más probable por la tarde

Las mínimas bajarán, con valores entre 5 y 7ºC, siendo las más bajas en el levante de la isla...

Sociedad

Ver todas →

Menorcaaldia.com les desea una Feliz Navidad

Desde Menorcaaldia.com queremos desear a todos nuestros lectores una Feliz Navidad, llena de paz, salud y momentos compa...

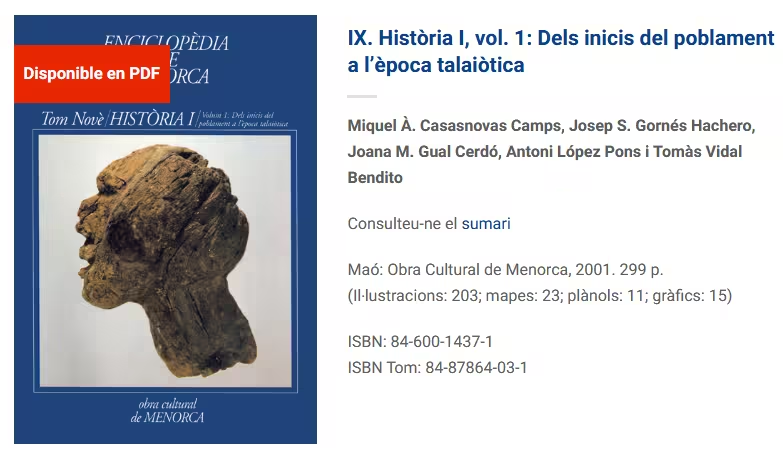

La Enciclopedia de Menorca avanza hacia la digitalización total de sus tomos

Seis volúmenes ya están disponibles en formato digital y el tomo XX se publicará en 2026...

Ideas para centros de mesas de Navidad

Escoge tu estilo y haz de estos encuentros familiares una ocasión muy especial...

Fra Roger y Cáritas Menorca celebran la 11ª edición del “Sopar de Nadal per a tothom”

Este año, la iniciativa se celebrará en Nochebuena con una comida de Navidad en el Restaurant...

Organizan un taller gratuito de cócteles 0,0 en el Claustre del Carme

Será el 28 de diciembre, de 11:00 a 13:00 horas, en Maó, y estará dirigido al público en general...

La "Nit Jove" llega a Maó este 27 de diciembre con DJ TommyJ y LEXXITTS

El concierto empezará a las 19.00 horas en la plaça Esplanada con reguetón, música urbana y temas comerciales...

Deportes

Ver todas →

El Avarca se queda sin parón navideño por la Supercopa

El domingo se enfrentará en Guadalajara al Heidelberg con el título en juego...

El Club Voleibol Inter Maó dona juguetes al Hospital Mateu Orfila

La donación servirá para que los niños que ingresen estos días en Pediatría tengan con qué entretenerse ...

Fernando Zurbriggen regresa al cinco ideal de la Primera FEB

El base argentino del Hestia ha estado entre los mejores en dos de las últimas tres jornadas de competición...

Opinión

Ver todas →

"La Navidad que pesa"

Un artículo de Beatriz Vilas...

"Velocidad excesiva"

Un artículo de Jaume Santacana ...

"Píldoras de Extremadura"

Un artículo de Adolfo Alonso...