Actualidad

Ver todas →

Baleària, Trasmed y GNV celebran los avances institucionales en movilidad sostenible

Las tres navieras han solicitado entrevistas con los responsables de cada Consell Insular...

El Govern aprueba la creación del nuevo centro de FP de Ciutadella

Se centrará en impartir las familias educativas de hostelería y turismo...

(Fotos) Defensa cede a Es Castell una zona en desuso del Museo Militar

El acuerdo permite crear un parque infantil y una pequeña zona verde, y prevé restaurar el muro exterior del recinto...

La ITV de Menorca contará con 7 inspectores en Maó y 4 en Ciutadella

El Consell ha detallado este viernes las nuevas medidas del servicio, que incluyen tramitar la cita previa sol...

Menorca recibirá 88.694 euros para atender a menores migrantes no acompañados

Sobre la base de la sobreocupación y acogida de los menores migrantes, se repartirán entre los cuatro consells un tota...

El puente de Sa Colàrsega permitirá usar la rampa del puerto interior de Ciutadella durante el periodo navideño

La infraestructura estará operativa del 20 de diciembre al 6 de enero, coincidiendo con la pausa de las obras durante l...

Robo en Ciutadella: destrozan una ventana y saquean la caja registradora de un kebab

Desde el establecimiento han explicado a Menorcaaldia que la Policía Local de Ciutadella está trab...

Lidl alcanza un impacto récord de 96,8 M€ en Baleares y dispara su huella económica un 51% en seis años

En el conjunto de España, Lidl se consolida como motor económico del país al lograr una contribución récord de...

(Fotos) Desahucio en Maó: conceden 15 días más a la familia con una mujer en silla de ruedas

Esta mañana, más de una veintena de personas se han concentrado frente al número 155 de la Avinguda Fort de l’...

(Ampliación) Trasladan al Mateu Orfila a una mujer de 44 años tras sufrir un accidente en la Me-1

La mujer quedó atrapada en el interior del vehículo y los bomberos de Maó tuvieron que intervenir para libe...

Ara Maó exige al PSOE soluciones urgentes sobre el agua para apoyar los presupuestos de Maó de 2026

Denuncia el incumplimiento de compromisos, la baja ejecución de las inversiones prometidas y una gestión económica qu...

Menorca refuerza su conectividad aérea en Navidad: casi 750 vuelos previstos en el aeropuerto

Entre este viernes y el próximo 7 de enero...

Sociedad

Ver todas →

El mal tiempo obliga a suspender todos los actos del fin de semana en Sant Lluís

Los actos previstos para los días 20 y 21 de diciembre se trasladan al fin de semana del 3 y 4...

Una niña de 11 años ilustra la felicitación de Navidad del Área de Salud de Menorca

Anike Castillo, de 11 años, gana el concurso de dibujo de la felicitación navideña ...

Salud sexual: por qué ya no es un tema tabú

Influye en nuestro bienestar físico y emocional...

El Arxiu d’Imatge i So de Menorca presenta un vídeo sobre el legado fotográfico de Magda Amorós

El fondo de la primera fotógrafa profesional menorquina conservado por el Arxiu reúne más de 74.500 imágenes y docum...

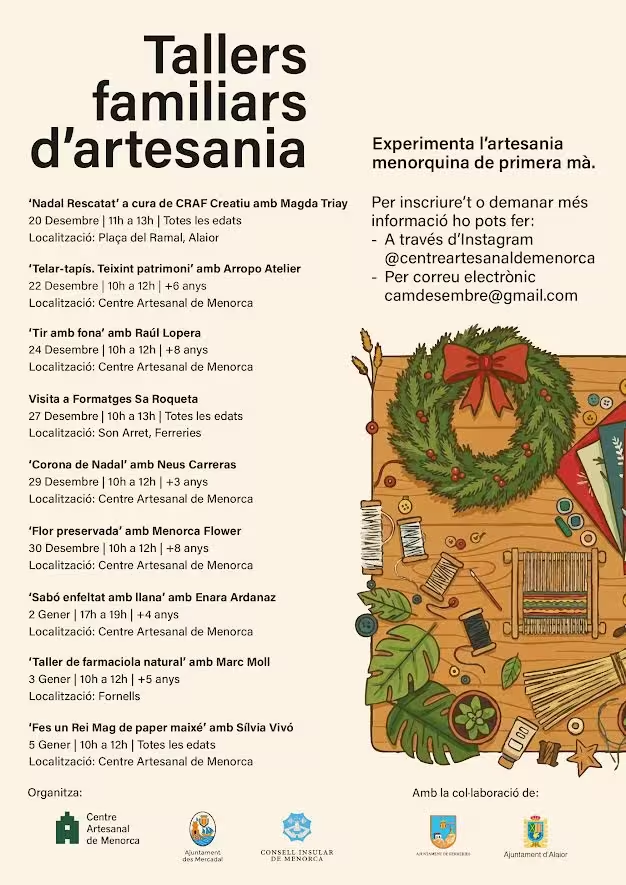

El Centre Artesanal de Menorca organiza talleres familiares gratuitos en distintos puntos de la isla

Arrancan este sábado 20 con el taller ‘Nadal Rescatat’ en la Plaça del Ramal de Alaior y se prolongarán hasta el ...

(Fotos) Todos los momentos del pesebre pasan en La Mola

Inaugurada la exposición de dioaramas de Maó que este año se fija en los parajes de la fortaleza del puerto ...

Deportes

Ver todas →

Ganas de revancha en el Avarca de Menorca

Las de Bep Llorens inician la segunda vuelta de la Liga Iberdrola recibiendo este sábado al primer equipo que las derro...

La San Silvestre de Maó estrenará salida y meta en la nueva pista de atletismo

La prueba se celebrará el 28 de diciembre e incluirá la carrera absoluta de 6,5 kilómetros y una&...

El Club Náutico Villacarlos renueva su junta directiva con Josep Mir como presidente

La nueva directiva quiere reforzar las escuelas de vela y piragüismo para todas las edades y estrechar la colaboración...

Opinión

Ver todas →

"Ferreries, Ferrerías"

Un artículo de Victoria Florit...

"Hola Navidad"

Un artículo de Miguel Lázaro...

"La unidad patria y el gorrino"

Un artículo de Jaume Santacana...